온체인 데이터 분석 업체 카이코 리서치에 따르면, 암호화폐 시장은 공급 과잉 문제로 어려움을 겪고 있다. 특히 파산한 암호화폐 기업의 강제 매각 및 청산 가능성은 5월부터 8월까지 시장에 매도 압력을 가중시켰다고 분석했다.

바로가기

마운트곡스 채권자 물량 잠재적 매도 압력

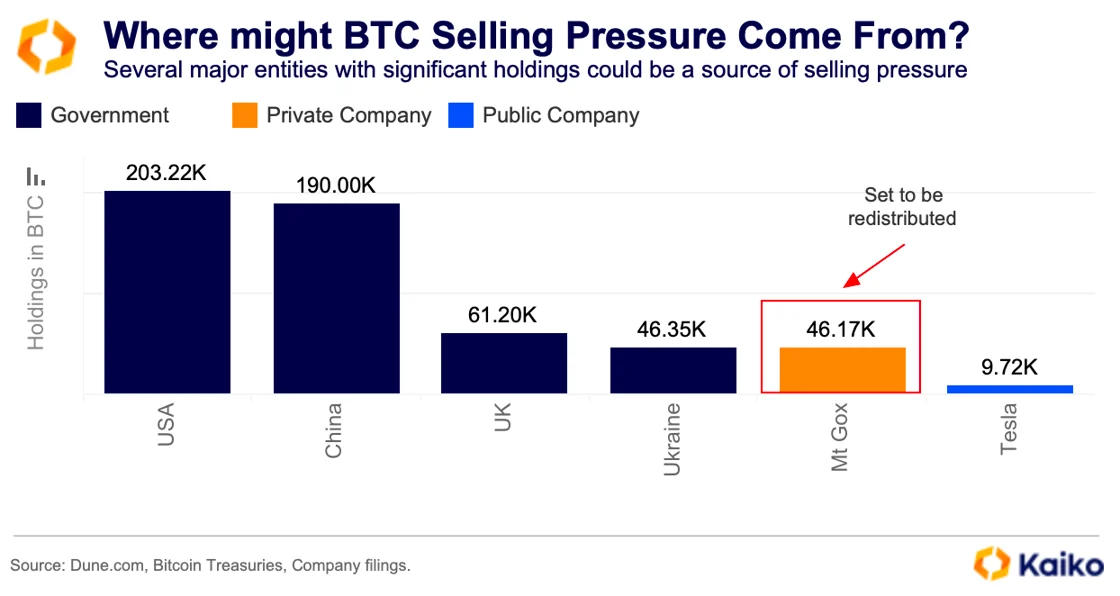

카이코는 5월 이후 시장의 가장 큰 공포 요인 중 하나는 마운트곡스 채권자에 대한 자금 재분배라고 전했다.

파산한 일본 암호화폐 거래소 마운트곡스는 아직 채권자들에게 재분배해야 할 46,000 BTC(약 3조 7천억원) 이상을 보유하고 있다. 다만 해당 물량이 모두 매도될 것이라는 의미는 아니다.

➡️아캄 – 마운트곡스 비트코인 보유량 바로가기

많은 채권자들이 자금을 보유할 수도 있지만, 첫 번째 재분배 물량인 10만 비트코인 이후 시장에서는 대규모 매도세가 관측됐다.

미국·영국 잠재적 매도 압력

마운트곡스 외에도 미국 정부(20만 BTC 이상 보유), 영국, 중국, 우크라이나 등 다른 정부들, 그리고 2022년 이후 비트코인을 매매하지 않은 테슬라 등이 향후 잠재적인 매도 압력으로 작용할 수 있다.

거래량 증가, 유동성 개선 의미하지 않아

카이코는 상위 10개 암호화폐 거래소의 일일 거래량은 2023년 이후 30% 증가했으며, 이는 지난 1월 미국에서 출시된 비트코인 현물 ETF의 영향이 크다고 설명했다. 바이낸스는 여전히 시장을 지배하고 있으며, 일평균 거래량은 190억 달러(약 25조 원)로 2위인 바이비트(40억 달러, 약 5조 3천억 원)의 4배, 미국 1위 거래소인 코인베이스(28억 달러, 약 3조 7천억 원)의 거의 5배에 달한다.

하지만 거래량 증가가 반드시 유동성 개선을 의미하는 것은 아니다. 거래량은 거래소 수수료 및 인센티브(예: 대규모 무료 수수료 캠페인)의 영향을 크게 받는다. 예를 들어, 바이낸스의 비트코인 무료 수수료 프로모션(2022년 7월~2023년 3월)은 거래량을 크게 증가시켰다. 이러한 프로모션은 2022년 약세장 동안 바이낸스의 시장 지배력 유지에 중요한 역할을 했으며, 캠페인 기간 동안 무료 수수료 거래가 전체 거래량의 50% 이상을 차지했다.

거래량만으로는 부족하다 – 시장 깊이

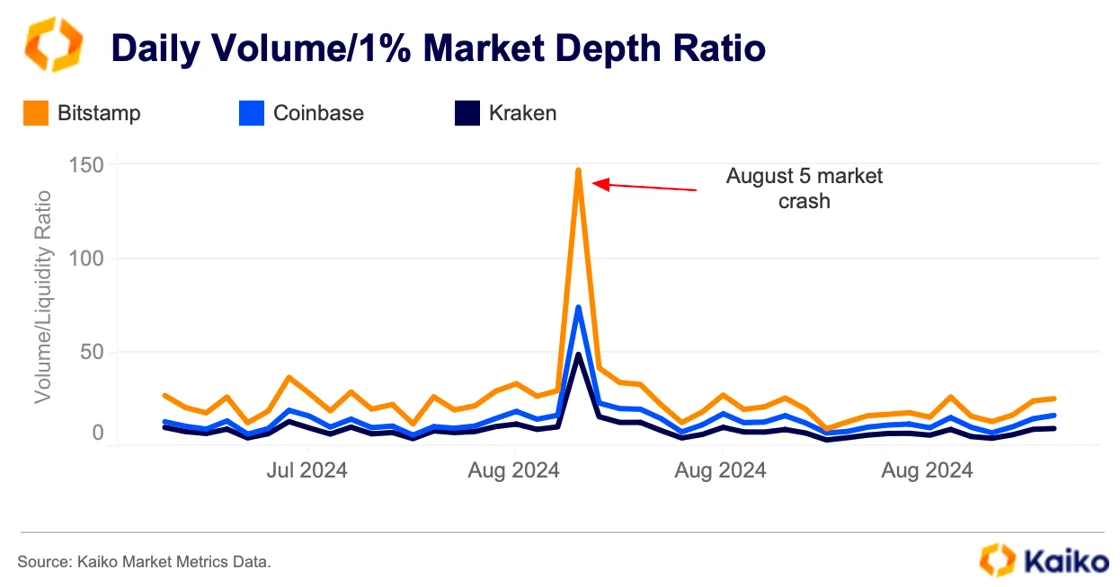

카이코는 거래량과 같은 단일 지표만으로 시장 유동성을 제대로 평가할 수 없다고 지적했다. 보고서는 시장 깊이, 거래량 대비 유동성 비율, 슬리피지 등 다양한 지표를 종합적으로 분석해야 시장의 유동성을 정확하게 파악할 수 있다고 강조했다.

또한, 8월 초 암호화폐 시장 폭락 당시 거래 플랫폼 전반에서 슬리피지 지표가 크게 변화한 것을 예시로 들며, 이는 시장 압력 증가를 반영한다고 설명했다.

카이코는 FTX 붕괴 이후 암호화폐 시장의 유동성이 개선되고 있지만, 대규모 포지션 청산이 시장에 미칠 수 있는 영향은 여전히 주의 깊게 살펴봐야 한다고 지적했다.

시장 붕괴 시 유동성은 어떻게 될까? – 슬리피지 급증

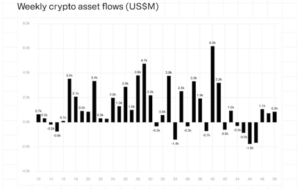

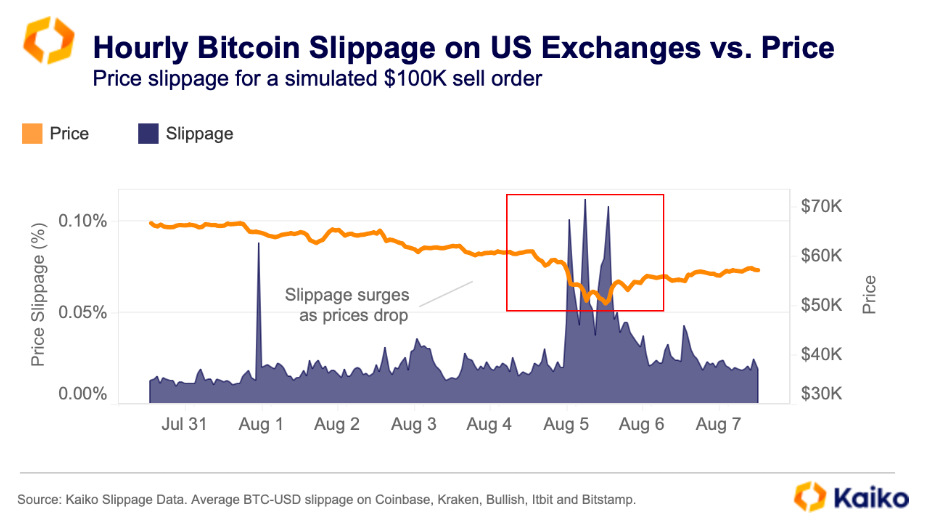

최근 암호화폐 시장 허락은 거래소의 효율성을 평가하는 좋은 시험대였다. 지난 8월 2일 주말 동안 시세가 급락하면서 암호화폐 거래소 전반의 유동성이 영향을 받았다. 거시경제적 요인과 외환 시장의 구조적 변화로 인해 변동성이 급증했고, 비트코인은 2024년 2월 이후 처음으로 잠시 5만 달러 아래로 떨어졌다(약 6,650만 원).

시장 혼란은 가격 슬리피지(시장가 주문의 예상 가격과 실제 체결 가격의 차이)와 같은 몇 가지 중요한 유동성 지표의 변화로 더욱 악화되었다.

불확실성이 증가하면서 원하는 가격에 주문을 체결하기가 더 어려워졌고, 이로 인해 변동성과 가격 슬리피지가 급증했다. 8월 5일, 미국 고용 시장 데이터가 공개되고 잠재적인 경기 침체에 대한 소문이 시장에 확산되면서 주요 미국 거래소의 BTC-USD 슬리피지는 몇 시간 만에 3배로 증가했다. 특히 매도 이후에도 평균적으로 높은 수준을 유지하며 지속적인 불확실성을 나타냈다.

카이코에 따르면, Zaif의 BTC-JPY 페어는 매도 당일 가장 높은 슬리피지를 경험했다. 시장 혼란의 상당 부분은 낮은 금리로 엔화를 빌려 고수익 미국 국채에 재투자하는 캐리 트레이드 청산과 관련이 있었다.

유럽 증시는 기술주 및 엔화 노출이 적어 일본 및 미국보다 실적이 좋았지만, KuCoin의 BTC-EUR 페어도 비슷한 슬리피지를 보이며 당일 5%를 초과했다. 놀랍게도 BitMEX 및 Binance US의 USDT 및 USDC를 포함한 스테이블코인 호가 페어조차도 일반적인 시장 상황에 비해 3bp 이상 증가하는 등 상당한 슬리피지를 경험했다.

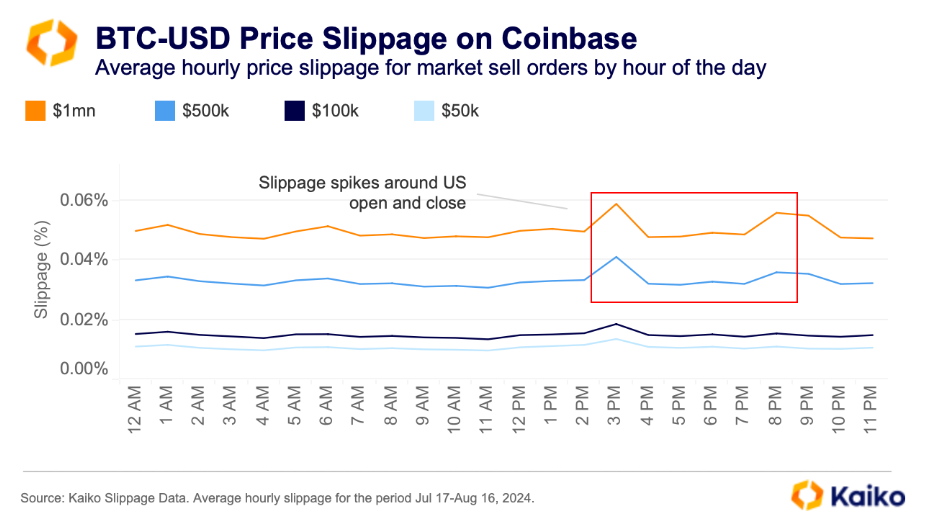

예를 들어, Coinbase에서 10만 달러 매도 주문에 대한 시간당 BTC-USD 가격 슬리피지는 미국 시장 시간 시작 및 종료 시(각각 15:00 UTC 및 20:00 UTC)에 증가하는 경향이 있다. 이는 이 시간 동안 체결되는 거래량이 더 많기 때문일 수 있으며, 특히 미국에서 BTC ETF 출시 이후 시장 유동성에 더 큰 압력을 가하고 있기 때문이다.

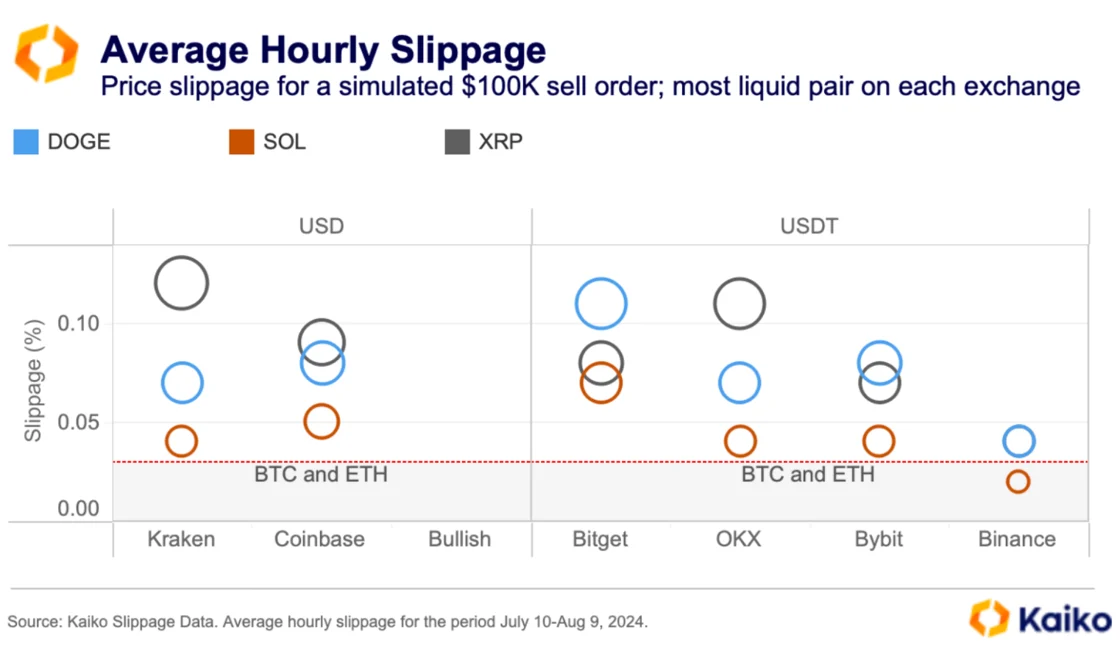

Kraken은 약간 다르다. 비트코인 슬리피지는 14:00 UTC경에 정점을 찍지만 이후 감소하는 경향이 있으며 23:00 UTC경에 최저점에 도달한다. 슬리피지는 자산 간에도 다르다. 가장 널리 거래되는 알트코인조차도 거의 모든 거래소에서 훨씬 더 높은 슬리피지를 보인다. 암호화폐 시장과 글로벌 외환 시장의 낮은 통합은 또 다른 복잡성을 추가하여 트레이더의 대규모 매도 비용을 더욱 증가시킨다.

슬리피지는 거래소, 거래 페어 및 시간대에 따라 달라질 수 있으므로 시장 참여자에게 전반적인 슬리피지 관리는 특히 어려운 과제다.

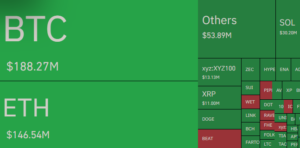

마운트곡스 채권자 환불, 시장에 미칠 영향은?

마운트곡스는 내년까지 채권자들에게 약 27억 2천만 달러(약 3조 6천억 원)를 상환해야 한다. 해당 자금이 시장에 어떤 영향을 미칠지는 아직 미지수다.

카이코는 마운트곡스는 크라켄 거래소와 협력하여 자금을 재분배하고 있는데, 크라켄은 미국 시장 마감 시 슬리피지가 약간 증가했지만, 비트코인 현물 ETF가 자금 흐름을 잘 처리했다고 설명했다.

또한 크라켄의 유동성 프로필을 보면 마운트곡스 상환으로 인한 추가 매도 압력이 시장 전반에 영향을 미칠 만한 구조적 문제를 일으킬 가능성은 낮아 보인다고 주장했다.