135개 상장사 비트코인 보유

주가·가상자산 하락 시 악순환 우려

스테이킹 수익·자산 가치 상승은 장점

대형 자산운용사 프랭클린템플턴이 기업들의 가상자산 재무 전략에 대해 신중한 접근이 필요하다고 분석했다. 자산을 담보로 주식을 발행해 자금을 조달하고, 비트코인·이더리움·솔라나 등을 대규모로 보유하는 방식이 확대되고 있지만, 시장 상황에 따라 심각한 손실로 이어질 수 있다는 지적이다.

3일(현지시간) 더블록에 따르면, 프랭클린템플턴 디지털자산 부문은 “이러한 투자 전략이 시장 상승기에는 유리하게 작용하지만, 하락장에서는 위험한 ‘역피드백 루프’에 빠질 수 있다”고 전망했다.

즉, 주가가 순자산가치(NAV)보다 높게 유지되면 유리하지만, 그렇지 않을 경우 새로 주식을 발행해도 기존 주주에 손해가 되고 자금 조달도 어려워지며, 결국 보유한 가상자산을 팔게 되는 악순환이 반복될 수 있다는 것이다.

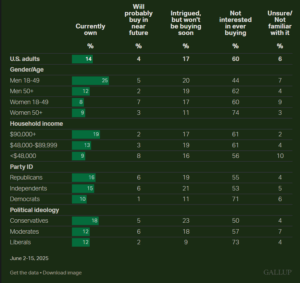

이 같은 투자 전략은 마이클 세일러가 이끄는 스트래티지(구 마이크로스트래티지)를 시작으로 △메타플래닛 △트웬티원 △샤프링크 △유펙시 △솔스트래티지 등으로 확대됐다. 현재 비트코인만 보유한 상장사가 135곳에 달한다.

이들은 주식, 전환사채, 우선주, 사모투자 등 다양한 방식으로 자금을 유치해 가상자산을 매수해왔다. 일부는 시장가보다 높은 가격에 주식을 발행해 이익을 남기기도 했다. 이더리움이나 솔라나처럼 스테이킹이 가능한 자산은 보유만으로도 추가 수익을 낼 수 있다는 점도 장점으로 꼽혔다.

하지만 프랭클린템플턴은 “자산 가격이 하락해 주가가 NAV 이하로 떨어지면 새 주식 발행이 주가를 더 낮추고, 자산 매도 압박까지 이어질 수 있다”고 설명했다.

“이러한 투자 전략은 제도권의 새로운 흐름이지만, 시장 변동성과 NAV 프리미엄 유지가 성공 여부를 가른다”고 지적했다. 또한 “프리미엄이 유지되면 전략이 지속될 수 있지만, 큰 하락장이나 장기 약세장이 오면 기업 자체가 위험해질 수 있다”고 덧붙였다.

앞서 프레스토리서치도 “가상자산 재무 전략이 무너지면 과거 테라나 3AC 사태처럼 단순한 붕괴가 아닌 복합적인 방식으로 이어질 수 있다”고 지적한 바 있다. 코인베이스인스티튜셔널의 데이비드 두옹도 “레버리지를 활용한 기업 매수는 장기적으로 시스템 리스크가 될 수 있다”고 말했다.